喜报速递:首秀启新程,国际资本市场认可凯州发展实力

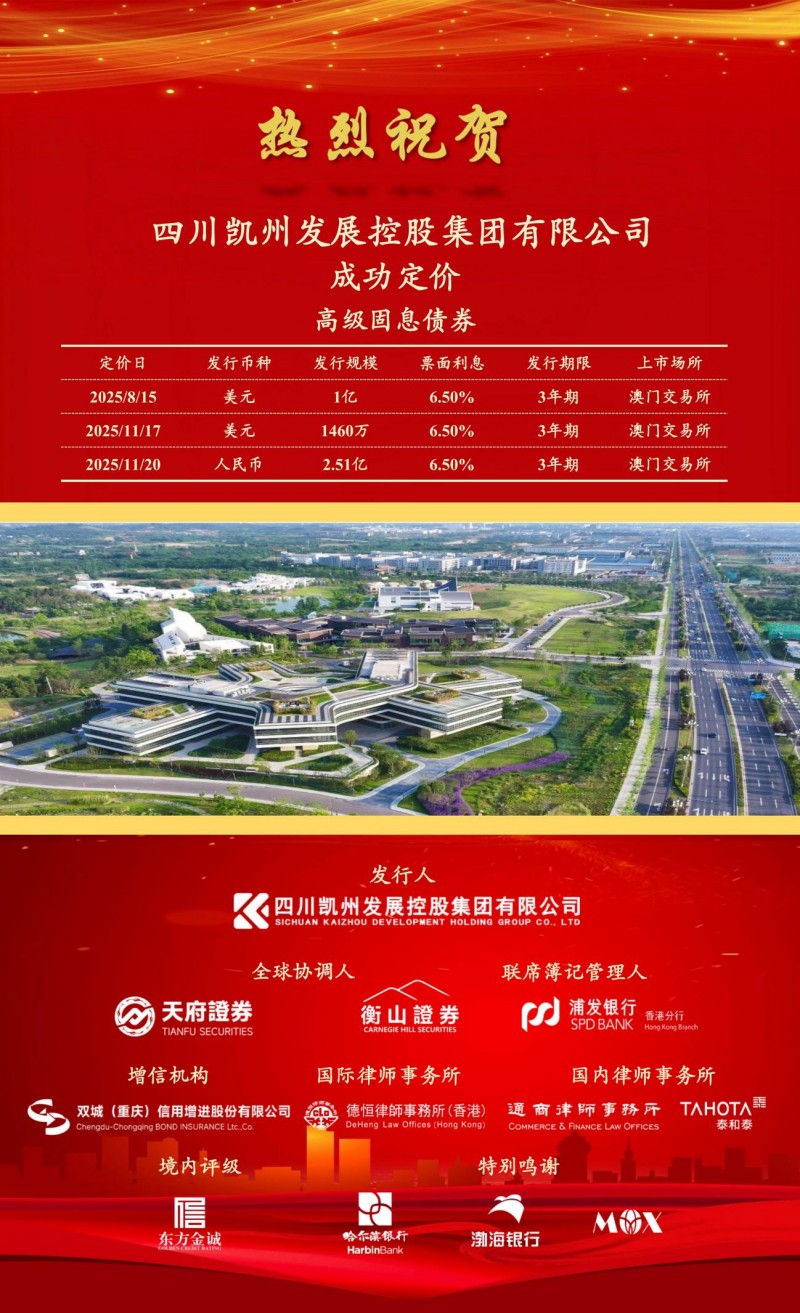

2025年11月,凯州发展集团在MOX澳交所顺利完成3年期1.5亿美元境外债发行,票面年利率6.5%,创同期同类型国企境外债利率新低!这是集团首次登陆国际资本市场,标志着区域国企国际化资本运作迈出关键一步,为成渝地区双城经济圈对接全球资本提供了有益参考。

逆势破局:近40家机构深度对接,在波动市场中实现稳健发行

本次境外债发行期间,国际投资市场波动加剧、跨境融资环境更趋复杂,发行工作面临多重挑战。为确保发行顺利,凯州发展集团组建专业团队,历时3个月(2025年8月-11月)主动对接近40家境内外投资机构,全面介绍德阳凯州新城在区域重大战略部署下的投资优势、产业布局与发展成效,以真实业绩与规范治理获得资本市场关注。

针对市场波动风险,集团与相关机构充分研判、科学施策:一方面制定多套应急预案,动态调整发行策略;另一方面精准锚定估值区间,确定合理的初步价格指引。簿记建档启动后,投资者认购积极,订单规模稳步增长,商业银行等机构主动参与认购,最终以6.5%的票面利率完成发行,创同期同类型国企境外债利率新低。既有效控制了融资成本,也体现了境内外资本对集团综合实力的认可。

区域赋能:为成渝经济圈注入跨境资本动力,彰显区域发展潜力

作为成渝地区双城经济圈建设的参与主体,本次1.5亿美元境外债的成功发行,为区域发展增添了金融助力。这一成果不仅是凯州发展集团的资本突破,也展现了德阳凯州新城乃至成渝地区经济主体参与国际金融合作的能力——向全球资本市场传递了区域产业升级、投资环境持续优化的积极信号,印证了成渝经济圈核心板块的发展潜力获得国际资本市场关注,为后续区域企业对接境外资本积累了实践经验。

企业升级:从地方国企到国际化运营主体,完善资本运作体系

此次境外债发行,是凯州发展集团实现跨越式发展的重要节点:集团从地方国有产业载体,逐步成长为具备国际化资本运作能力的市场主体。依托“产业孵化-金融支持-资本运作”的良性循环体系,集团成功打通境内外资本市场通道,进一步提升了多渠道融资能力与融资效率,同时以国际标准完善了治理结构与品牌形象。

展望未来,凯州发展集团将以本次发行为契机,持续提升资本运作专业化水平,充分发挥国资引领作用,聚焦科技创新与战略性新兴产业培育,在国际资本市场稳步打响“德阳凯州新城”品牌。同时,为区域企业“走出去”提供可借鉴的跨境融资经验,为成渝地区双城经济圈建设注入更可持续的资本动力,朝着“国内领先、国际知名的产业投资与资本运营集团”目标稳步推进!

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

各地滑雪场积极备战新雪季,现存滑雪相关企

各地滑雪场积极备战新雪季,现存滑雪相关企 我国风电装机规模持续攀升,现存风电相关企

我国风电装机规模持续攀升,现存风电相关企 天眼查数据洞察:数智赋能如何重塑冬季蔬菜

天眼查数据洞察:数智赋能如何重塑冬季蔬菜 零跑Lafa5正式登场限时惊喜价9.28

零跑Lafa5正式登场限时惊喜价9.28 中国工商银行与中国人保集团深化全面战略合

中国工商银行与中国人保集团深化全面战略合 国补倒计时抓紧抢政策红利入手深蓝S07正

国补倒计时抓紧抢政策红利入手深蓝S07正 ?新潮酷新越野坦克品牌全家族亮相广州车展

?新潮酷新越野坦克品牌全家族亮相广州车展 新生态、向未来,2025中国汽车供应链大

新生态、向未来,2025中国汽车供应链大 赵长江:最近还在休息中,有变化一定第一时

赵长江:最近还在休息中,有变化一定第一时 比亚迪、小鹏汽车捐款驰援香港救灾

比亚迪、小鹏汽车捐款驰援香港救灾 3976.1亿元、7.7%,增长!从进出

3976.1亿元、7.7%,增长!从进出 汉阳大学发明新型接收器前端系统采用PAM

汉阳大学发明新型接收器前端系统采用PAM 广汽丰田双车焕新智领油电新征程

广汽丰田双车焕新智领油电新征程 2027年我国将达商业航天新阶段,现存航

2027年我国将达商业航天新阶段,现存航 冰雪运动“黄金时刻”开启,现存相关企业超

冰雪运动“黄金时刻”开启,现存相关企业超 低碳转型催生绿色新职业,现存生态环保相关

低碳转型催生绿色新职业,现存生态环保相关 纯粹黑调+大满配广汽昊铂HL黑武士版正式

纯粹黑调+大满配广汽昊铂HL黑武士版正式 ST绿康“0元售”完成剥离资产新晋控股股

ST绿康“0元售”完成剥离资产新晋控股股 阿维塔06荣获中国智能汽车指数全G+中国

阿维塔06荣获中国智能汽车指数全G+中国 一汽研发总院:知识数据双驱动的智能底盘横

一汽研发总院:知识数据双驱动的智能底盘横欢迎广大网友来本网站投稿,网站内容来自于互联网或网友提供 邮箱:hchchc0324@163.com